杠杆交易平台

杠杆交易平台

创业8年,41岁海归博士敲钟了。

10月29日,光伏设备商拉普拉斯新能源科技股份有限公司(下称:拉普拉斯)顺利于上交所科创板上市,募资18亿元。

上市进程显示,拉普拉斯于2023年6月获受理,经历两轮问询,一次财务资料过期,顺利于当年底过会;今年1月和3月,先后从提交注册到注册生效。

开盘后,拉普拉斯股价较17.58元的发行价暴涨468.83%报100元/股,市值约405.33亿元。

1983年出生的林佳继,先后于厦门大学物理系获学士学位、新加坡南洋理工大学获博士学位。毕业后,他顺利进入新加坡太阳能研究所(SERIS)研发高效太阳能电池技术;随后于韩华新能源(启东)有限公司、上海神舟新能源发展有限公司(下称:神舟新能源)分别担任研发总监、研发中心总经理,迄今已有16年光伏领域研究和工作经验。

2016年5月,拉普拉斯的前身为拉普拉斯有限注册成立。彼时,林佳继仍在神舟新能源工作,由妻弟陈婉升代其持股,直至2017年2月。此后,他便开始掌舵拉普拉斯,现任董事长、总经理。

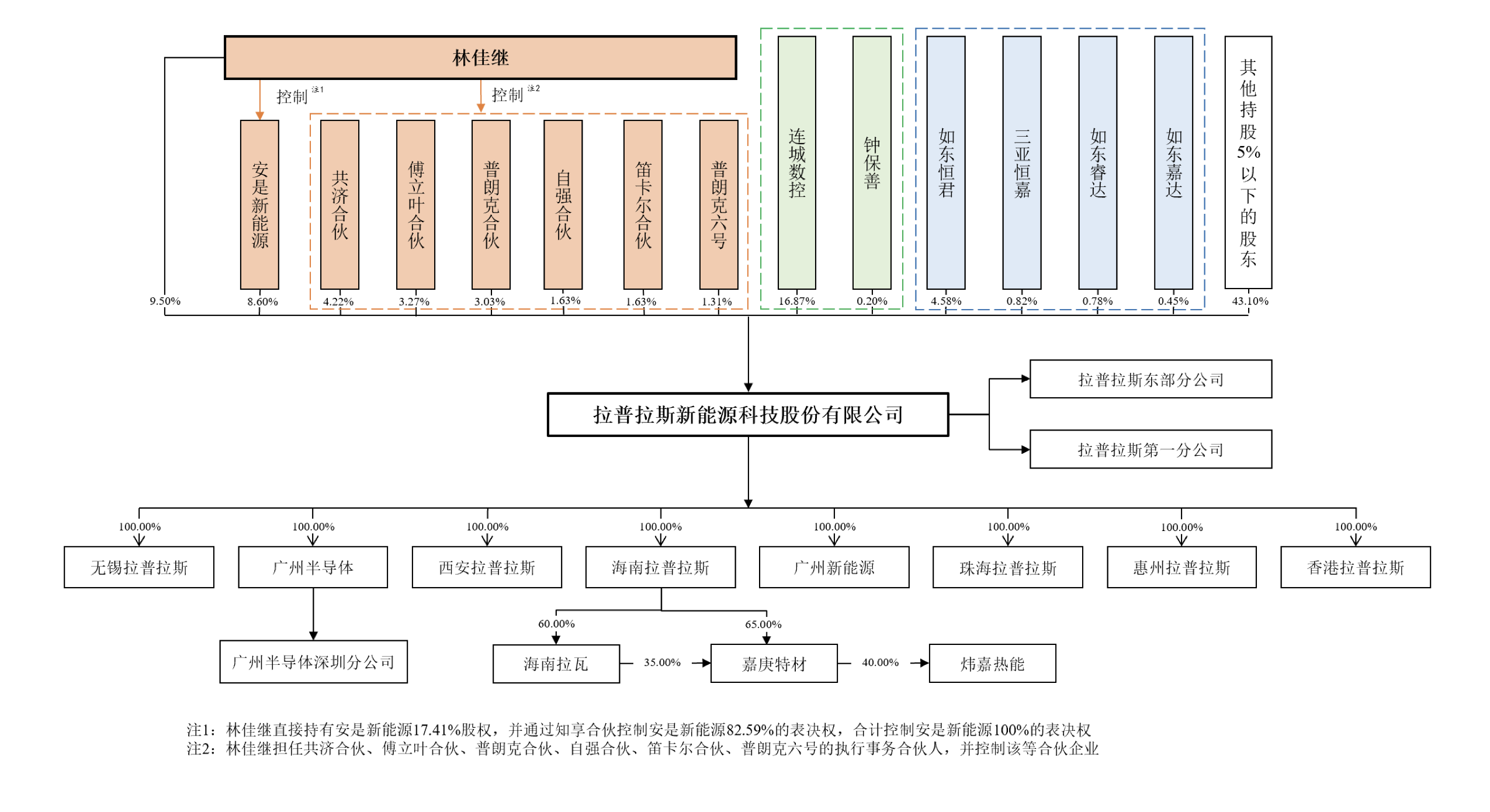

IPO前,林佳继作为实际控制人直接持股约9.50%,间接持股约10.25%,合并持股约19.74%,合计控制公司33.20%的表决权;其配偶CHEN XIAOYAN间接持股约3.34%;CHEN XIAOYAN的表妹,同时也是拉普拉斯董事、财务负责人的林依婷,间接持股约0.52%。IPO后,林佳继直接持股比例降至约8.55%。

招股书显示,拉普拉斯是一家高效光伏电池片核心工艺设备及解决方案提供商,主营业务为光伏电池片制造所需高性能热制程、镀膜及配套自动化设备的研发、生产与销售,并可为客户提供半导体分立器件设备和配套产品及服务。

光伏设备作为拉普拉斯的业务基本盘,近年来一直贡献着超93%的营收,其光伏电池片工艺设备已进入包括隆基绿能、晶科能源、协鑫集成等众多光伏企业。

需要注意的是,拉普拉斯的客户集中度较高。2020-2023年(下称:报告期),公司前五大客户主营业务收入合计占比分别为100.00%、 99.99%、98.67%、93.24%。

其中,连续两年(2021-2022年)成为第一大客户的晶科能源,占拉普拉斯主营业务收入比例分别为18.13%、54.21%、48.55%、28.01%;2020及2023年的第一大客户隆基绿能,报告期内占其主营业务收入比例分别为77.67%、45.54%、14.61%、35.79%。

除了大送订单,隆基绿能与晶科能源均已先后入股拉普拉斯,与其深度绑定。

其中,连城数控IPO前持股16.87%,仅次于林佳继,是拉普拉斯的第二大股东。连城数控的实际控制人之一钟宝申,正是隆基绿能的董事长;隐藏在持股5%以下小股东行列的钟保善,则是钟宝申的兄弟,IPO前持股约0.20%。IPO后,前述两者的持股比例分别降至约15.18%、0.18%。

晶科能源则在2022年,通过旗下投资平台上饶长鑫入股拉普拉斯,IPO前持股约2.36%;IPO后降至约2.12%。

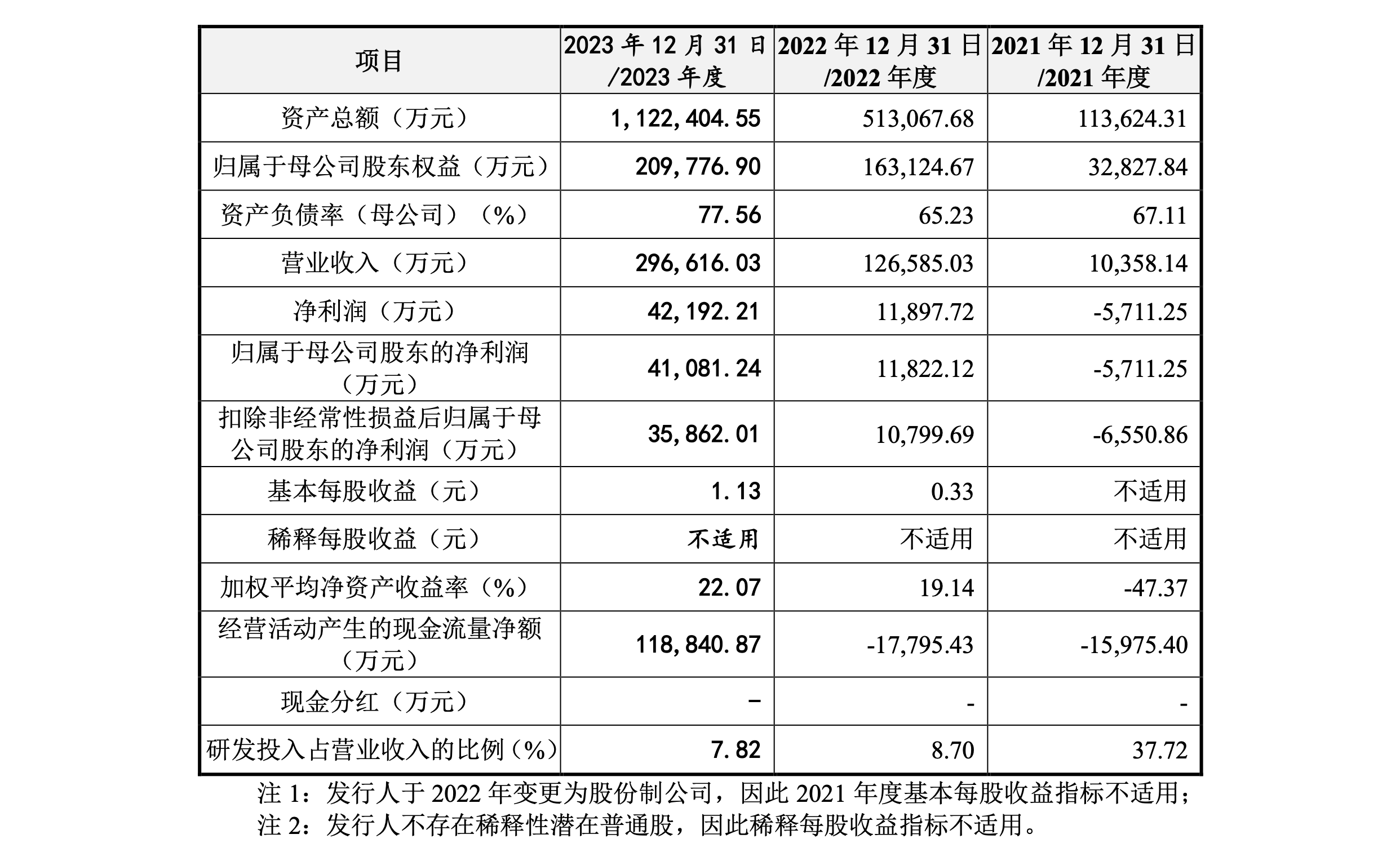

报告期内,拉普拉斯营业收入分别约为4072.33万、1.04亿、12.66亿、29.66亿元;主营业务毛利率分别为-5.05%、16.42%、33.00%、30.45%;净利润分别约为-4599.63万、-5711.25万、1.19亿、4.22亿元;扣非归母净利润分别约为-4853.71万、-6550.86万、1.08亿、3.59亿元,于2022年实现扭亏为盈。

此前,拉普拉斯曾预计,公司2023年营业收入为29-31亿元,扣非归母净利润为3.6-4.0亿元。最新数据显示,其基本完成业绩预计。

拉普拉斯预计,公司2024年1-3月营业收入为9.9-12.1亿元,较去年同期增长3160.19%-3884.68%;预计扣非归母净利润为1.1-1.4亿元。

报告期内,拉普拉斯的研发费用分别为2731.78万、3906.86万、1.10亿、2.32亿元,2020-2022年的复合增长率达100.80%;研发投入占营业收入的比例分别为67.08%、37.72%、8.70%、7.82%,呈现持续下滑趋势。

截至2023年底,拉普拉斯研发人员数量为520人,占员工总数的比例为13.84%。截至今年1月底,公司共获得已授权专利519项,其中发明专利54项。

值得一提的是,凭借技术积累和市场客户需求,拉普拉斯逐步进入半导体分立器件设备领域,开发出氧化、退火、镀膜和钎焊炉设备等一系列半导体分立器件设备新产品,目前其设备已完成向比亚迪、基本半导体的导入工作。

招股书显示,拉普拉斯的半导体分立器件设备正处于客户导入和验证阶段,2020-2021年并未创造营收,2022-2023年的营收分别为564.60万、 1714.40万元,尚未形成持续性、稳定性和规模化的销售收入。

仅凭于此,2022年12月,拉普拉斯就吸引了中芯国际旗下聚源芯创、基石资本旗下领汇基石,以投前70亿元的估值分别投资5000万、3000万元;投后估值约为76.79亿元。IPO前杠杆交易平台,聚源芯创持股约0.64%;领汇基石则持股约0.39%。IPO后,前述两者持股比例分别降至约0.58%、0.35%。